近日,視源股份、利亞德、三安光電、國星光電、木林森、瑞豐光電、廈門信達、德豪潤達、卡萊特、京東方、TCL 科技、萊寶高科、北方華創、新益昌、經緯恒潤、瑞芯微、路維光電等24家LED、面板、電視、大屏、顯示材料等24家上市公司發布2024年半年度報告。

從營收看,其中有16家實現同比增長,占三分之二。從歸母凈利潤看,也共有16家實現同比增長,占比三分之二。整體看,大部分企業取得了不錯的業績。

視源股份:營收101.20億,同增21.38%,MAXHUB交互智能平板出貨量穩健增長

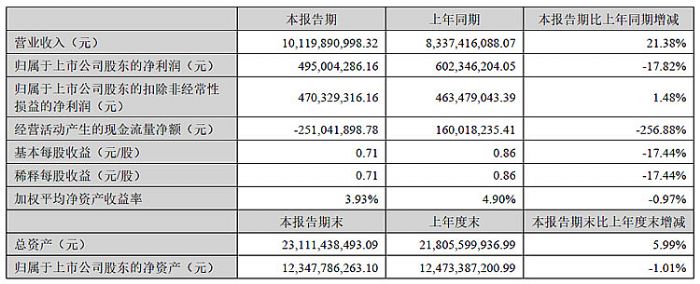

2024年上半年,視源股份實現營業收入101.20億元,同比增長21.38%;實現歸屬于上市公司股東的凈利潤49,500.43 萬元,同比下降17.82%。

2024 年上半年,面對原材料價格上漲、行業競爭加劇等挑戰,公司一方面通過技術、產品的持續創新,不斷優化和豐富產品結構,進一步提升產品競爭力;另一方面提升公司營銷效率和客戶服務質量,從而提高公司品牌和產品的市場影響力;同時,增強海內外市場開拓力度,深度挖掘新客戶新需求,為未來發展提供持續推動力。此外,公司持續加強供應鏈體系的精細化管理,扎實推進降本控費。

得益于主要電視機客戶出貨量增長以及在關鍵客戶中的份額實現突破,視源股份液晶顯示主控板卡等相關業務實現營業收入37.9億元,同比增長13.42%。其中,智能電視主控板卡出貨量占公司液晶電視主控板卡出貨量的82.02%,同比增長7.34 個百分點。除液晶顯示主控板卡外,投影等部件業務其他領域收入在報告期內亦實現快速增長。

面對不斷變化的市場環境,公司持續增強液晶顯示主控板卡等相關業務的市場競爭力,在Mini LED 背光等新興顯示技術領域,公司加快技術攻關和產品開發,以期在高端市場占據先機;持續加大在投影、汽車電子等領域的研發與投入,以滿足市場對多樣化顯示解決方案的需求;通過提供高質量的產品和服務,增強與現有客戶的合作關系,提升客戶粘性,鞏固并擴大市場份額;持續關注市場動態和消費者需求變化,快速調整產品策略,以敏捷的響應機制抓住市場機遇。

2024 年上半年,MAXHUB 交互智能平板出貨量保持穩健增長態勢,,MAXHUB 交互智能平板在2024 年上半年國內IFPD 會議市場銷量份額達27.1%。報告期內,得益于數字標牌、音視頻會議終端及商用辦公終端等產品收入貢獻持續增加,公司企業服務業務實現營業收入8.46億元,同比增長5.61%。

在研發方面,報告期內,MAXHUB 持續加強研發力度,圍繞AI 大模型、音視頻、智能交互等方向展開研究,成功推出端側大模型、16 陣列麥克風、靈眸三攝、全局手寫輸入等新技術,不斷提升產品競爭力。

利亞德:營收和凈利雙雙大幅下滑,三大業務版塊營收均下滑

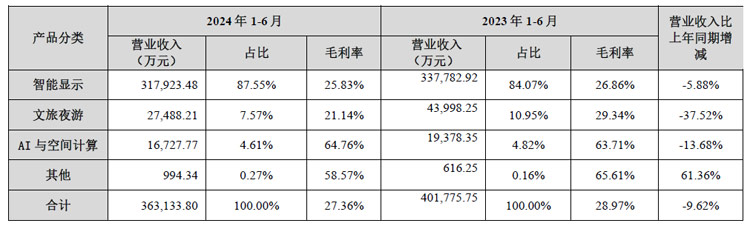

報告期,公司實現營業收入36.31 億元,較上年同期下降 9.62%;實現歸母凈利潤 1.28億元,較上年同期下降 62.11 %;毛利率 27.36%,較上年同期下降 1.61 個百分點;經營性現金流凈額 2.06 億元,較上年同期下降 7.89% 。

報告期,國內市場需求低迷,收入規模減小,競爭激烈,毛利率下降,同時國外費用上升,致使凈利潤較大幅度下降。

智能顯示板塊由于國內市場低迷,公司4 月份開始實施 直渠融合政策,降低批發模式訂單,報告期,顯示板塊收入下滑5.88%。上報年,智能顯示業務營收31.79億元,占總營收比87.55%,毛利率25.83%。

文旅夜游業務營收2.75億元,與上年同期相比下降37.52%,占總營收比7.57%,毛利率21.14%。

AI與空間計算板塊,由于虛擬動點項目結算原因使得營收下滑 13.68% 。該版塊實現營收1.67億元,占總營收比4.61%,毛利率64.76%。

2024 上半年業績同比下降的原因如下:

1、管理層基于國內市場形勢的樂觀預測,導致 2024 上半年經營計劃目標及預算偏高,沒有及時優化精減人員及壓縮各項成本費用,導致上半年銷售、管理費用及其他費用不降反升,這是公司盈利下降的重要原因。

2、 國內市場(尤其是渠道市場)需求不振,導致公司訂單下降,尤其是四、五月份開始裁撤渠道事業部,實現直渠融合重組 ,致使渠道訂單大幅下降約 40%;加之業內價格戰(內卷)嚴重,也導致公司毛利率下降,進而造成公司盈利同比的大幅下滑。

3、 負責歐美市場的美國平達管理團隊,在歐美營銷及產品推廣不力,雙品牌戰略沒有全力落實,對人力成本和各種費用控制不嚴,業績考核與激勵機制力度不夠,員工工作狀態不佳,造成美國平達出現罕見的虧損。

4、 2024 上半年公司加大了戰略性技術(高階 MIP 、 COB 及空間計算)的研發投入,并在利晶微電子擴建高階 MIP 產線,加大了深圳工廠自動化及品質管控提升的投入。

5、管理層為提升管理效率對公司的管理制度和流程進行了全面梳理和優化,正在加大投入,重新構建數字化體系和平臺(如:以 CRM 為主線的 LTC 管理平臺),以求打通各數字化子系統,大幅提升管理效能,達到降本增效的目的。

三安光電:營收76.79億元,同比增長18.70%,Mini LED銷售量持續增長

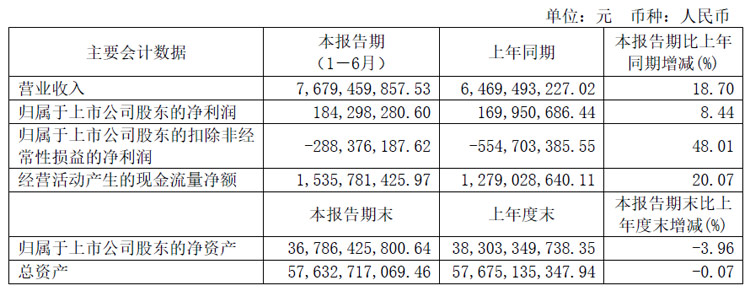

三安光電股份有限公司2024年上半年實現營業收入76.79億元,同比增長18.70%,實現歸屬于上市公司股東的凈利潤1.84億元,同比增長8.44%;期末存貨凈值較期初減少1.22億元,其中LED存貨凈值減少1.78億元,集成電路存貨凈值增加0.56億元,公司庫存水位持續下降,存貨結構持續改善。

報告期內,公司LED外延芯片主營業務收入實現同比增長13.61%,其中傳統LED外延芯片產品同比增長14.60%,高端LED外延芯片產品同比增長10.48%,經濟復蘇開始重新拉動傳統LED需求穩健增長,同時公司LED業務的產品結構調整也在持續推進,本期毛利率同比增加近5個百分點。預計在需求復蘇、高端產品滲透的大背景下,公司LED外延芯片業務有望持續迎來營收規模、盈利能力雙增。

公司Mini LED已應用于電視、顯示器、筆記本電腦、車載顯示、VR等領域,產品持續交付,上半年銷售量持續增長;Micro LED技術優勢顯著,并與國內外大廠展開合作,當前產能正在持續擴張中,MiP產品良率穩步提升,同時有更小尺寸新品導入量產,產品已獲國內外客戶認可;車用LED技術能力追趕國際一線水平,取得國際及國內頭部車企穩定訂單,發展勢頭良好;植物照明產品技術持續突破,UV系列產品性能領先,持續提升細分領域產品市占率;激光器已開始量產并出貨,并持續拓展激光投影、激光切割等高階應用市場;大功率倒裝產品發揮技術領先優勢,不斷拓展應用及國內外客戶群,出貨量快速增長。

報告期內,安瑞光電依托蕪湖和重慶制造基地打造東部和西部兩個供應鏈集群,進一步夯實上下游供應鏈合作基礎。2024年上半年完成了10個項目的定點,Mini-LED在長安車型上達到量產,HD-LED像素化模組開發完成并進入終試,開拓了東風日產、長安汽車的項目,實現奇瑞智界、東風奕派,廣汽埃安AY5等品牌車型的批量供貨;子公司WIPAC獲得賓利的新項目,并繼續與蘭博基尼、勞斯萊斯、阿斯頓馬丁、法拉利等多個豪華汽車廠保持業務合作,WIPAC除了在典型的市場持續增長和新業務承接之外,還將繼續擴展歐洲批量試產業務。

截至2024年6月30日,公司擁有專利(含在申請)超過4,000件,其中授權專利2,484件,海外專利超900件,自有專利占比超過95%。

國星光電:穩中向好、穩中提質

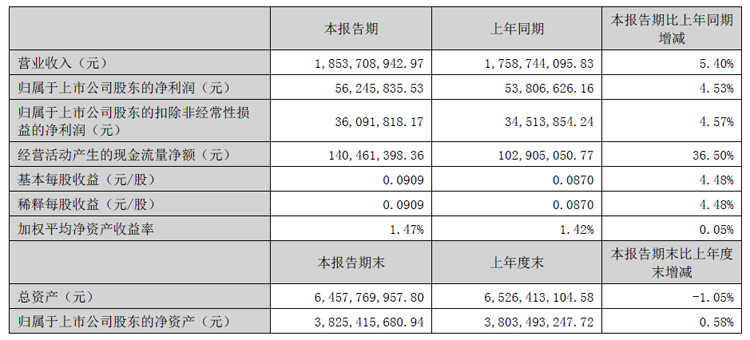

2024 年上半年,國星光電整體實現營業收入18.54 億元,同比增長5.40%,實現歸母凈利潤5,624.58 萬元,同比增長4.53%。

上半年,國星光電圍繞生產經營目標,全面踐行FAITH 經營理念,聚力攻關勇創新,突出重點抓改革,智數變革提質效,保持了穩中向好、穩中提質的發展態勢。

把握細分應用領域機遇,在Mini 顯示、車用LED 等戰略市場實現多點開花。鞏固超高清顯示優勢;拓寬車載LED 應用藍海。全力打造汽車交互、顯示和照明應用的LED 產品線,搭建豐富的車用LED 產品矩陣,其中,車外交互顯示模組已經量產進入多款新勢力車型,背光LED 進入多家主機廠的熱賣車型。發力細分應用領域。針對XR 虛擬拍攝、裸眼3D、影院屏、租賃屏等行業熱門應用,依據不同的應用場景匹配產品方案,開發多款差異化產品;5 寸Mini LED 背光模組、輕薄顯示模組實現量產。

瞄準國家重點研發方向和產業核心領域攻關。Mini&Micro LED 領域,成功開發出3.1 寸P0.115Micro 全彩顯示模組,MicroLED 綜合轉移率提升至99.9%;高性價比的大角度Mini POB 方案、高壓白光集成Mini POB 技術、超薄超高分區設計的Mini COB 工藝已成熟應用于新品開發,最新推出的MIP-IMD 系列更引入了動態像素技術,突破了實像素極限,最低達到P0.39 間距顯示效果,在實現4K、8k 分辨率的同時,成本也得到了大幅優化。

報報告期內,公司研發費用為9,308.86 萬元,占2024 年上半年營業收入的5.02%。公司構建了嚴密專利布局網絡,并建立了知識產權管理創新模式,在專利技術保護、運用和推廣等方面取得卓越成效,截至報告期末,公司累計申請專利1187 項,累計授權專利802 項。

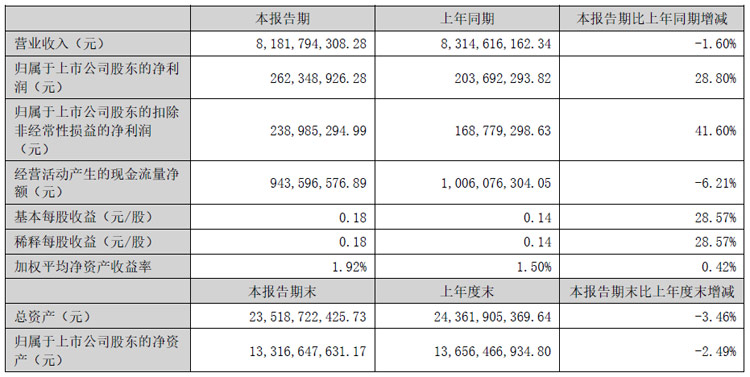

木林森:營收小幅下降,凈利潤大幅增長

2024年上半年,木林森實現營收81.82億元,與上年同期相比減少1.60%。

報告期內,公司逐步調整國內外照明產品結構的經營方針取得良好的成效,公司產品的整體毛利率有所提升,朗德萬斯業務毛利率由去年同期 38.59% 上升為 40.46%,同比增長 1.87%,木林森業務毛利率由去年同期 9.51% 上升為 11.67%同比增長 2.16%,公司依托強大的品牌優勢以及規模化優勢,憑借著良好的產品品質,不斷加大市場開拓力度,積極推進降本增效工作,實現了歸屬于母公司凈利潤 26,234.89 萬元,比去年同期增長 28.80%,歸屬于上市公司股東的扣除非經常性損益的凈利潤 238,98.5 3 萬元,比去年同期增長 41.60%,公司業績穩步增長。

而且有效提升了產品品質和人均效能。公司還積極探索新型封裝技術的應用,致力于加速技術更新,以推動小間距、Mini/MicroLED 等先進產品封裝技術的革新。這些舉措將進一步增強公司的技術實力和市場競爭力,為公司的持續發展注入新的動力。

作為國內LED 封裝制造領域的領軍企業,通過全產業鏈的垂直整合,公司在制造環節形成了明顯的成本優勢和規模優勢。公司的產品主要分為白光和 RGB 直顯兩大類,廣泛應用于商業、家庭照明以及市政工程等領域。

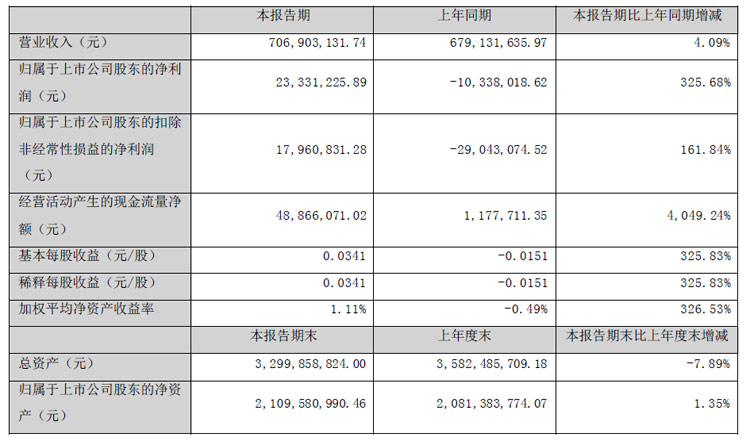

瑞豐光電:扭虧為盈, LED 產品營收同增 4.71%,電子紙營收同增 7.14%

報告期內,瑞豐光電實現銷售收入 70,690.31 萬元,較上年同期上升 4.09%;毛利率 24.68% 較上年同期提升 10.61個百分點;歸屬于上市公司股東的凈利潤 2,333.12 萬元, 同比扭虧為盈, 較去年同期增長 325.68% 。

報告期實現扭虧為盈的主要原因為公司終止了 RGB 虧損產品的業務,并對照明 LED 車間進行了撤并整合,同時 MINI LED 背光及 MINI LED 顯示產品線產能利用率提升,車用 LED 業務大幅增長,公司業務結構調整初見成效,降低了運營成本,毛利率得以提升。

報告期內 LED 產品實現銷售收入 62,877.64 萬元,比去年同期上升 4.71%;占主營業務收入的 92.77%;本報告期 LED 產品毛利率 25.08%,較上個報告期提升 11.68 個百分點。

其中,公司 Mini 背光產品銷售額較上個報告期提升 33.64%,毛利率也有較大的提升主要因供應鏈逐步完善,且在技術與成本方面持續優化。 Mini Led 的整體應用市場不斷滲透和消費終端消費需求升級,目前已廣泛進入電視、筆記本電腦、電競及車載顯示等領域,市場整體呈現強勁增長勢頭。作為國內 Mini Led 背光的龍頭企業,公司始終秉持以客戶為中心的原則,以更高品質的產品方案幫助客戶提升產品優異畫質體驗的同時,令 Mini LED 在商用領域的價格更親民,使產品更具競爭力。

其中,車用LED 銷售收入較上個報告期提升 68.07%,公司在維護存量客戶的基礎上,積極拓展新客戶,取得了一定的進展。公司作為專業的車規級 LED 器件提供商,擁有完善的車規級 LED 產品體系。迎合車用 LED 小型化、功率化、集成化發展趨勢,產品通過 AEC Q102 認證,公司持續為客戶提供領先的高品質的全車照明&車載顯示解決方案。

報告期內,公司電子紙產品實現銷售收入 4,898.73 萬元,比去年同期上升 7.14%;占主營業務收入 7.23%;本報告期電子紙產品毛利率 7.28% 。公司觸顯業務包含超薄超窄外掛式觸控、黑白電子紙、彩色電子紙、全貼合功能模 組等產品,產品主要應用于學習辦公平板、電子紙標簽、電子紙相框、電子紙廣告牌等各個領域。目前相關產品已實現量產,公司將持續擴大其在市場的影響力和份額。

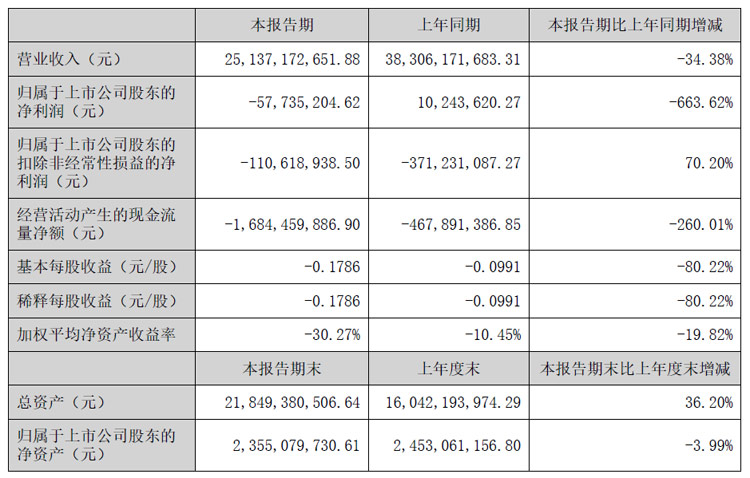

廈門信達:LED光電業務營收同比下降37.94%

報告期內,廈門信達實現營業收入251.37 億元。歸母凈利潤虧損5773.52萬元,同比下降663.62%。

2024 年上半年,LED 行業需求恢復不如預期,公司光電業務營業收入同比下降37.94%,固定成本占比增加,公司光電業務經營虧損。

廈門信達優化業務結構,推進資源整合,努力提升光電業務經營質量。公司聚焦高效益領域業務,加大市場開拓力度,為重要客戶群打造專屬的高端定制服務;聚焦研發技術創新,推動技術成果轉化,加速數字化建設進程;持續推進產業園區整合工作,優化生產資源使用,實現成本與效益雙優化。

德豪潤達:LED業務實現營收1.34億元,同比增加29.64%

2024年上半年,德豪潤達實現營業收入 3.35億元,同比下降 12.19%,實現歸屬于上市公司股東的凈利潤 -4,023萬元,同比減虧 69.83%,其中小家電業務凈利潤 1,075.95萬元,同比增長 120%,毛利率達到14.37%,提高 9.08%;LED封裝業務凈利潤 1,202萬元,同比增長 72%,毛利率 19.82%,提高 2.22%。

2024年上半年,公司圍繞年度發展目標和既定產業發展戰略導向,外抓市場創新突破,內促運營提效變革,緊緊圍繞優勢產業,結合國家和產業所需謀篇布局。報告期內,公司LED封裝業務不斷提高產品工藝、提升生產效率,加強質量管控,提高產品質量,同時加強降本增效以應對原材料價格上漲風險。受益于國內新能源市場的發展,公司前裝車燈產品增長迅速,公司實現為國內知名車企穩定供貨,業績有較大幅度的增長。

報告期內,LED業務實現營收1.34億元,同比增加29.64%,占營業收入比重40.05%。其中LED芯片及應用營收1.11億元,同比增加49.92%,占營業收入比重36.49%。

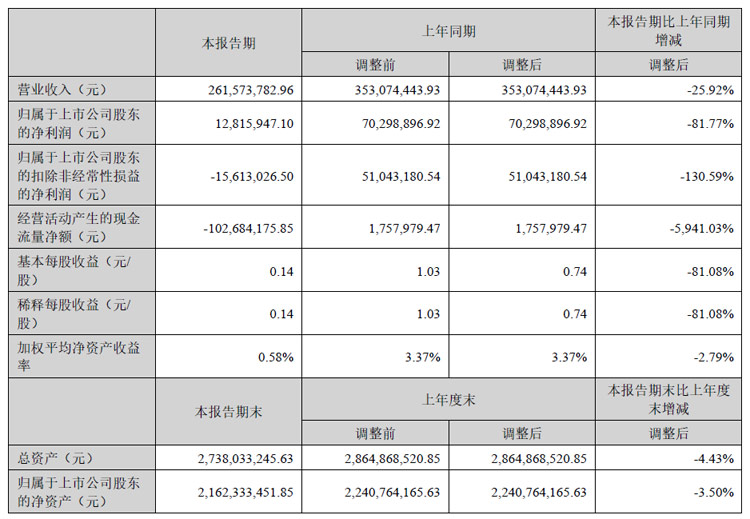

卡萊特:亞洲、南美洲等新興經濟體表現強勁

報告期內,卡萊特實現營業收入261,573,782.96元,同比下滑25.92%。其中,國內市場實現營業收入225,841,913.66元,較上年同期下滑23.76%;海外市場實現營業收入35,731,869.30元,較上年同期下滑37.15%。歸屬于上市公司股東的凈利潤為12,815,947.10元,同比下滑81.77%。

報告期內,卡萊特在歐美地區的經銷商拓展未達預期,同時部分海外業務通過國內屏廠出貨,導致海外直接出口業務減少。盡管如此,2024年上半年亞洲(不包括中國大陸)、南美洲等新興經濟體表現強勁,亞洲區域(不包括中國大陸)收入同比提升206.32%,南美洲區域收入同比提升374.98%,增長迅速。

凈利潤下滑主要是由于國際市場的拓展和研發費用的戰略性投入增加,導致費用端有所上升。為加強新產品和新技術的研發能力,公司加大了戰略性投入,擴大研發團隊,研發人員數量同比增長了144人,研發費用同比增長62.51%。公司對研發的重視,雖然短期內增加了費用端的壓力,但對公司的長期穩健發展至關重要。

同時,卡萊特在銷售方面也進行了積極的市場拓展,銷售費用同比增加了30.66%,為了更好地服務國際市場,公司在中國香港、迪拜、首爾等地成功設立了辦事處或營銷網點,并積極招募當地員工,以提升本地化服務能力,全方位賦能國際渠道業務,反映了公司在提升品牌影響力和市場占有率方面的努力。

2024年,卡萊特憑借技術創新實力,推出了多項引領行業發展的解決方案。針對室內小間距屏幕方面,公司創新性地推出了集成控制模塊與智能系統CM系統卡,實現了屏幕與信息的高效交互,同時八核64位CPU,4*A76+4*A55,8nm先進制程,具備了強大的視覺處理能力,護航會議穩定運行。

隨著MLED市場份額的快速攀升,作為行業領先者,卡萊特不僅解決了MLED點亮測試、模組色差等難題,還首推低灰高刷技術,保證屏幕在低灰階下也能實現高刷新,提升了觀眾的觀看體驗。此外,公司的高精度校正技術突破了發光芯片硬件限制,顯著改善顯示效果,超采樣校正技術更是將4K COB校正時間從30分鐘大幅縮短至8分鐘,產能提升了73.3%。其中,CCM6000相機有效解決了COB屏幕內部不均勻、模組間色塊等問題,提升了顯示質量;全新梯度融合算法實現了COB單箱校正后,模組間和箱體間無色差、無過渡任意拼接,無需現場二次校正,有效解決校正效果與位置相關的問題,滿足各種應用場景和項目需求。截止到本報告期末,Mica智能化核心檢測裝備已成功部署于行業主力模組生產廠家,實現了量產,進一步鞏固了公司在LED控制系統綜合解決方案領域的領先地位。

針對高端應用場景,卡萊特推出單臺可支持2359萬像素點、5G網口/10G光纖輸出,超遠距離極速上屏的視頻處理設備Z8T,為業界首個支持ST2110、RGB444、12bit全鏈路傳輸,實現海量廣播信號的IP化和網絡化,支持場景融合、Genlock、HDR、幀率倍頻等功能,提供強大技術和便利操作體驗,完美適配虛擬拍攝應用場景。

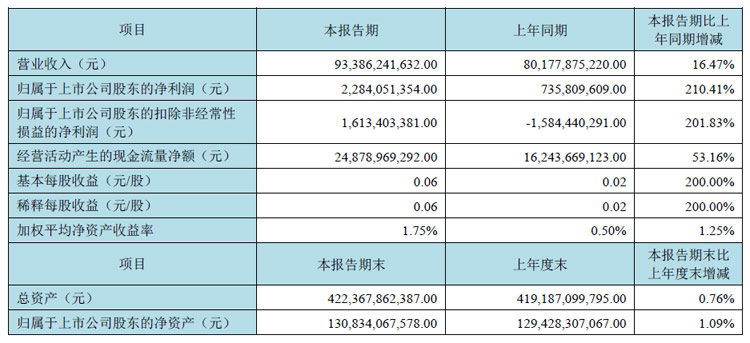

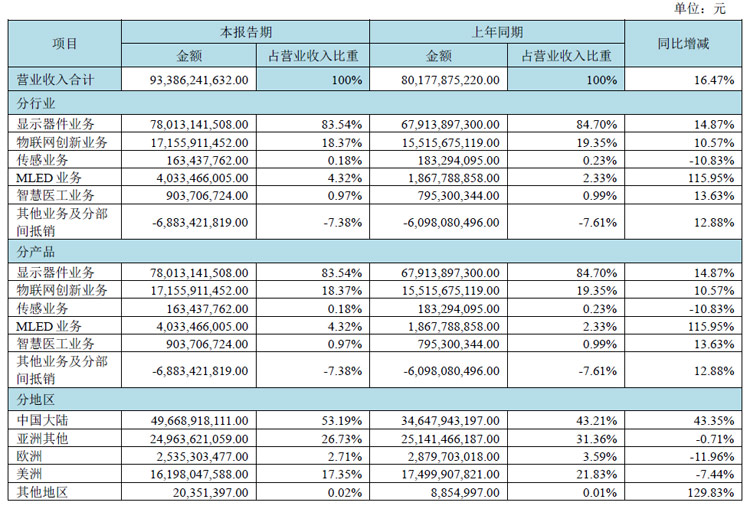

BOE京東方:歸母凈利潤22.84億元,同比增長210.41%

BOE京東方2024年上半年營業收入933.86億元,同比增長16.47%;歸母凈利潤22.84億元,同比增長210.41%;扣非凈利潤16.13億元,同比增長201.83%;經營業績大幅增長,展現出強勁的發展動能。

2024年上半年,京東方繼續保持半導體顯示領域領先優勢。在LCD領域,五大主流應用出貨量穩居全球第一,核心客戶端占比持續提升。LCD產品結構持續優化,優勢高端旗艦產品穩定突破:超大尺寸(≥85”)產品保持全球出貨量第一。在柔性OLED領域,產品出貨量進一步增加,同比提升超25%,多款柔性AMOLED高端折疊產品實現客戶獨供,打造多款品牌首發產品。

MLED業務持續完善產業鏈條,LED直顯強化應用場景拓展,以高亮度、高可靠性、高對比度產品實現戶外、商顯、電影屏、創意顯示等領域的多款標桿項目交付;背光業務綜合競爭力進一步提升,聯動行業頭部客戶在NB、MNT、車載等細分領域推出多款Mini、曲面、異形等高端產品,其中MNT 31.5" 產品獲得VGP金賞獎。

子公司業績方面,重慶京東方光電科技有限公司營收79.03億元,凈利潤13.59億元;合肥鑫晟光電科技有限公司營收102.76億元,凈利潤5.51億元;合肥京東方光電科技有限公司營收25.81億元,凈利潤4.53億元,。

上半年京東方新增專利申請超4,000件,其中發明專利超90%,海外專利超30%,覆蓋美、歐、日、韓等多個國家和地區,遍及柔性OLED、傳感、人工智能、大數據等多個領域。公司技術創新實力屢獲認可,連續6年進入IFI美國專利授權排行榜全球TOP20;連續8年進入WIPO全球PCT專利申請TOP10。

2024年上半年,公司實施2023年度權益分派方案,現金分紅金額約11.3億元,占合并報表當年歸母凈利潤的44.34%。

TCL 科技:半導體顯示業務實現營收498.77 億元,同增40.39%

2024年上半年,TCL科技實現營業收入802.24億元,同比減少5.78%;歸屬于上市公司股東凈利潤9.95億元,同比增長192.28%,經營現金流凈額126.33億元。

報告期內,半導體顯示業務實現營業收入498.77 億元,同比增長40.39%;凈利潤26.96 億元,同比改善61.45 億元,其中第二季度實現盈利21.57 億元,環比增長300.19%;上半年經營現金流同比增長60.9%達到132 億元。

大尺寸領域,TCL 華星發揮高世代線優勢與產業鏈協同效用,引領電視面板大尺寸升級及高端化趨勢。TCL 華星通過發揮G8.5 和G11 高世代線的制造效率和制程優勢,引領大尺寸產品畫質改善與能效降低,協同戰略客戶提升高端產品市場滲透率,增厚產業鏈主要環節價值量。報告期內,公司電視面板業務55 吋及以上尺寸產品面積占比提升至81%,65 吋及以上產品面積占比55%,平均尺寸較去年同期增長1.2 吋;公司電視面板市場份額穩居全球前二,55 吋、75 吋產品份額全球第一,65 吋產品份額全球第二,交互白板、數字標牌、拼接屏等商顯產品持續提升競爭力,份額居全球前三。

中尺寸領域,TCL 華星把握細分應用增長機遇,加快與IT 及車載等新業務客戶的深度合作,提升產品競爭力和市場份額。定位于中尺寸IT 和車載等業務的t9 產線按計劃推進產品開發和品牌客戶導入,IGZO 氧化物產品實現量產出貨,6 代LTPS 產線加快產品結構升級,產品組合更加豐富。公司緊抓電競持續滲透以及歐美商用換機需求,顯示器整體出貨排名提升至全球第二,其中電競顯示器市場份額全球第一;公司筆電和平板產品出貨量穩步增長,LTPS 筆電全球第二,LTPS 平板全球第一;公司持續聚焦車載屏高端化及大屏化趨勢,LTPS 車載屏出貨面積提升至全球第三。

小尺寸領域,TCL 華星以技術創新驅動業務發展,持續優化產品和客戶結構,OLED產品出貨大幅增長。上半年,公司LTPS 手機面板出貨量全球第二,柔性OLED 手機面板出貨量達到3,900 萬片,同比增長180%,市占率提升至全球第三,折疊屏出貨量全球第四。公司在柔性OLED 的折疊、LTPO、Pol-Less、FIAA 極窄邊框等新技術達到行業領先水準,供應頭部客戶旗艦手機,產品高端化推動產品均價不斷提升。

全年來看,全球顯示終端銷量較為穩定,大尺寸化趨勢將驅動顯示面積穩健增長。供給側良好的競爭格局推動行業供需均衡發展,在回歸合理商業回報的良性態勢下,企業盈利能力正在逐步修復。

TCL電子:顯示業務收入同比增長 21.3%至301.35億港元

2024上半年,TCL電子實現營收454.94億港元(約人民幣415.87億元),同比增長30.3%;歸母凈利潤同比增長146.5%至6.50億港元。

報告期內,TCL電子推進中高端及全球化經營戰略得宜, 配合新業務快速發展帶來的規模效應,帶動毛利同比增長19.2%至77.48億港 元。費用方面,得益于規模效益及提質增效,2024年上半年TCL電子經營效率 持續提升,行政支出率同比下降1.1個百分點至4.1% ;同時,TCL電子堅持精準 營銷策略,銷售及分銷支出率同比下降0.9個百分點至9.6% ,整體費用率同比 降低2.0個百分點至13.7% 。在規模效應的助力下,TCL電子于報告期內除稅后 利潤同比提升106.6%至6.53億港元,歸母凈利潤同比增長146.5%至6.50億港 元,經調整歸母凈利潤同比增長147.3%至6.54億港元。

2024年上半年顯示業務收入同比增長 21.3%至301.35億港元。同時,TCL電子持續擴大及深化北美、歐洲、新興市場 等多區域重點渠道覆蓋,2024年上半年TCL TV出貨量同比增長9.2%至1,252 萬臺,大幅跑贏行業平均水平,全球出貨量市占率同比提升0.9個百分點至 13.3% ,位列全球品牌TV前二,在全球近三十個國家出貨量排名穩居前五。

2024年上半年,TCL TV全球出貨量達1,252萬臺,同比增長 9.2% ,收入同比增長23.2%至259.14億港元,量額均大幅跑贏行業平均 水平。其中, 2024年第二季度TCL TV出貨量達668萬臺,同比增幅高達 12.9% ,環比增幅更達14.3% ,增長進一步加速。

2024年上半年,TCL電子繼續緊追市場的中高端及大屏化趨勢,高端及大 呎吋產品持續受到全球用戶青睞,75吋及以上TCL TV全球出貨量同比 增長34.5% ,出貨量占比則提升2.3個百分點至11.8% ,全球TV出貨平均 呎吋從49.9吋同比提升1.8吋至51.7吋;TCL中高端產品量子點TV及Mini LED TV全球出貨量分別同比高增64.4%及122.4% ,Mini LED TV規模維 持全球領先水平。

2024年上半年中國市場TCL TV出貨量同 比逆勢增長5.4% ,收入同比增長21.1%至83.53億港元。其中,雷鳥品牌 TV的出貨量同比增速更達至66.4% 。受到品牌結構變化影響,2024年上 半年中國市場TCL TV毛利率同比下降2.4個百分點至19.8%。

2024年上半年65吋及以上、 75吋及以上TCL TV在中國市場出貨量分別同比增長6.7%及17.7% ,出貨 量占比分別提升0.6個百分點至51.5%以及3.5個百分點至33.2% 。同時, TCL Mini LED TV規模快速發展, 2024年上半年出貨量同比增長 120.1% ,出貨量占比顯著提升4.5個百分點至8.6% 。市場地位方面, 2024年上半年TCL TV在中國市場零售額市占率同比上升1.5個百分點至 22.1%12 ,位居行業第二,TCL Mini LED TV零售量穩居中國市場第一。

2024年上半年,TCL TV國際市場出貨量同比增幅達10.4% ,收入同比增長24.2%至175.61億港元。其中, 75吋及以上TV及TCL Mini LED TV出貨量同比分別大幅增長77.9%和124.7% ,產 品結構實現進一步優化。毛利率方面,受到低毛利區域銷售量占比上升及面板價格上漲影響,2024年上半年海外市場毛利率同比下降2.2個百 分點至15.6% 。

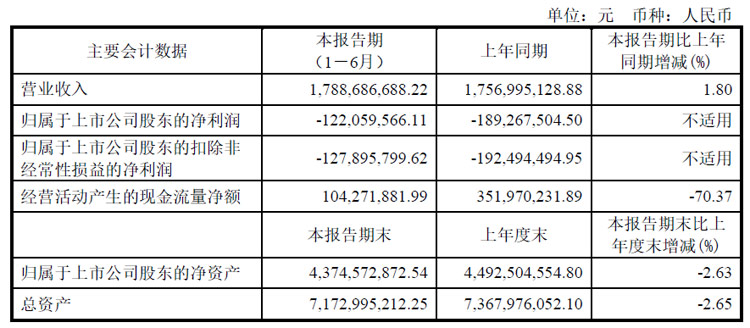

龍騰光電:營收略增,凈利減虧

2024上半年,龍騰光電營業收入178,868.67萬元,較上年同期增長1.80%,歸屬于上市公司股東的凈利潤-12,205.96萬元,較上年同期減虧6,720.79萬元。歸屬于上市公司股東的扣除非經常性損益的凈利潤12789.58萬元,較上年同期減虧6,459.87萬元。

營收和凈利潤增加,主要是顯示面板行業處于底部修復階段,中小尺寸顯示筆電、手機面板價格仍處于低位持穩狀態,公司實施精細化管理提質增效,以及高附加值產品出貨量增加所致。經營活動產生的現金流量凈額較上年同期減少,主要原因是購買商品、接受勞務支付的現金增加所致。

2024年,國際政治局勢復雜多變,全球經濟復蘇緩慢,終端消費動能仍顯不足,顯示面板行業正處于底部修復階段,中小尺寸顯示筆電、手機面板價格整體仍處于低位持穩狀態,市場競爭激烈。面對挑戰,在核心管理團隊的帶領下,龍騰光電保持高強度研發投入,深化產業鏈技術合作,推動多元化技術布局;加大差異化產品市場推廣力度,提升高附加值產品出貨;深度挖掘市場機遇,布局新興細分市場;進一步提升精細化管理,扎實推進提質增效,實現了主營業務的平穩發展。

龍騰光電不斷優化筆電、車載、工控、手機等產品結構,提升產品規格與性能,緊抓市場新趨勢,布局電競筆電、綠色健康顯示、AI PC等新興細分顯示市場,拓寬公司業務發展空間。筆電產品持續加大高附加值產品銷售占比,提升規格滿足客戶需求;車載深化與Tier1合作關系,通過資源整合,貼近車廠提供差異化增值服務,加速布局智能座艙顯示市場;加大力度拓展海外工控客戶,拓寬利基市場;積極布局電競筆電、電子紙等產品,以低功耗、高分辨率、高刷新率、更低碳、更護眼等技術優勢,滿足消費趨勢變化的同時契合AI PC對顯示技術的需求,打造長期發展新增長引擎。

截至2024年6月30日,龍騰光電研發技術人員共1,219人,占公司員工總數的38.59%。公司擁有動態隱私防窺、觸控一體化、氧化物、Mini LED、護眼顯示、TED低功耗、綠色健康顯示、HUD抬頭顯示、ESG顯示等多項差異化技術,其中動態隱私防窺、金屬網格On-cell觸控、護眼顯示、TED低功耗等技術處于行業先進水平。報告期內,龍騰光電研發投入約1.15億元,占營業收入的6.42%,新增授權專利109件,新獲授權發明專利36項,實用新型專利73項,軟件著作權4項。截至報告期末,公司累計獲得授權專利3,327件。

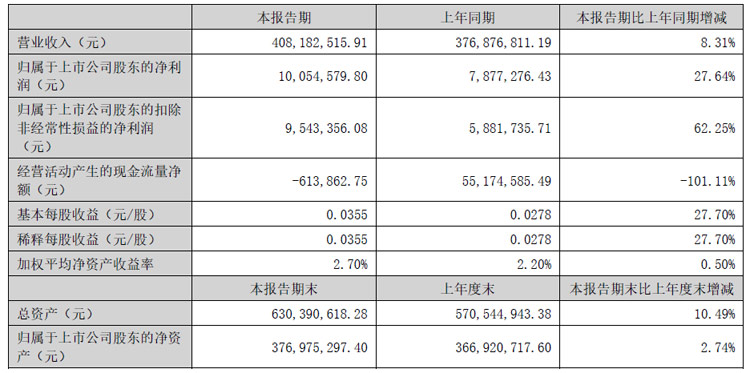

深華發:營收同增8.31%,凈利潤同增27.64%

2024年上半年,深華發實現營業收入40818.25萬元,較去年同期增加8.31%;利潤總額1240.99萬元,較去年同期增加19%;凈利潤1005.46萬元,較去年同期上升27.64%。

視訊業務(液晶顯示器整機生產和銷售)上半年實現營業收入34087.31萬元,比去年同期增加30.36%,視訊事業部新開兩款流量型號(F系列及B系列)替代之前舊型號, 使成本得到更大的優化;同時增加高端電競型號產品(如高刷FHD+240hz、高分UHD+60hz、高刷高分QHD+240hz等產品),大大增加了利潤來源;同時對客戶也做了一些調整,盈利型客戶作為重點推廣及重點服務,成立各自的品牌客戶服務小組;內部成本費用優化上,也做到根據客戶端的成本調整情況,及時傳導并有效的與上游各供應商進行成本優化并落地。

注塑業務上半年實現營業收入4170.01萬元,比去年同期減少-54.12%。隨著市場競爭加劇,注塑產品利潤市場份額受到擠壓,營業收入呈下降趨勢,但注塑事業部今年引入新客戶,上半年注塑事業部實現銷量5333.84噸,達成了半年度預算目標。

物業租賃業務全年實現營業收入2560.93萬元,比去年同期增加4.52%;營業利潤950.62萬元,比去年同期增加1.31%。公司調整了租賃期限、優化了承租商戶結構占比,營業收入和營業利潤較去年同期都有所上升,下半年公司會嚴格控制成本費用,減少不必要的支出,提升租賃業務利潤水平。

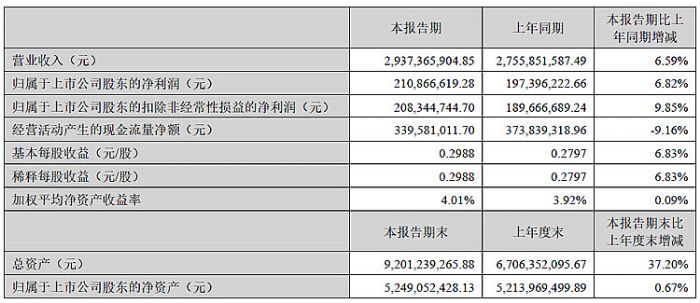

萊寶高科:營收29.37億元,同增6.59%,中大尺寸電容式觸摸屏銷量增加

2024年上半年,萊寶高科實現營業收入29.37億元,比上年同期增加18,151.43萬元、增長6.59%。實現歸屬于上市公司股東的凈利潤21,086.66萬元,比上年同期增加1,347.04萬元、增長6.82%。

2024年上半年,公司抓住消費類電子產品需求和汽車消費需求有所復蘇的有利機會,通過春節假期加班生產滿足客戶產品交付需求,進一步縮短產品交付周期,提升產品質量,公司中大尺寸電容式觸摸屏、車載蓋板玻璃等產品的產銷量均較上年同期增長,實現銷售收入及銷售毛利均較上年同期增長,從而給公司2024年上半年的經營業績帶來積極影響。

營收增長主要原因系中大尺寸電容式觸摸屏全貼合產品及車載蓋板玻璃產品的銷售收入均較上年同期增加影響所致。公司各類主營產品主要的銷售收入變化如下:

(1)全貼合產品:報告期實現銷售收入260,435.55萬元,較上年同期增加12,499.06萬元,主要是本期中大尺寸電容式觸摸屏全貼合產品及車載蓋板玻璃產品銷量增加影響所致。

(2)ITO導電玻璃與TFT-LCD產品:報告期合計實現銷售收入5,233.36萬元,較上年同期減少996.04萬元,主要是本期TFT-LCD產品的銷量減少影響所致。

(3)彩色濾光片、觸摸屏面板(CTP Sensor)、蓋板玻璃:報告期合計實現銷售收入9,646.86萬元,較上年同期增加4,353.61萬元,主要是本期車載蓋板玻璃產品銷售收入增加影響所致。

(4)一體化電容式觸摸屏(單體)產品:報告期實現銷售收入11,182.96萬元,較上年同期增加1,397.98萬元,主要是本期中大尺寸電容式觸摸屏產品銷量增加影響所致。

(5)一體化計算機(AIO PC)用觸摸屏產品:報告期實現銷售收入108.29萬元,較上年同期減少227.69萬元,主要是本期該產品銷量減少影響所致。

(6)中尺寸TFT-LCM:報告期實現銷售收入2,927.24萬元,與上年同期基本持平。

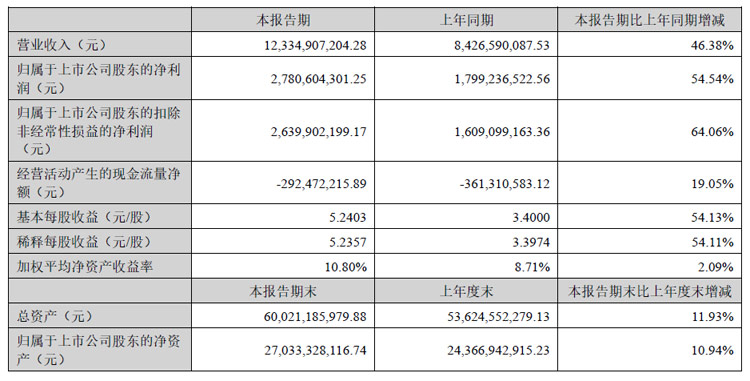

北方華創:營收、凈利雙雙大增

2024年上半年,北方華創實現營收123.35億元,比上年同期增加46.38%;歸母凈利潤27.81億元,比上年同期增加54.54%;扣非凈利潤26.40億元,比上年同期增加64.06%。

2024年上半年,北方華創在高端電子工藝裝備及精密電子元器件兩大主業板塊持續保持國內領先地位。作為平臺型半導體設備公司,公司繼續深耕客戶需求,不斷拓展創新邊界,豐富產品矩陣,進一步拓寬工藝覆蓋范圍。在集成電路核心裝備領域,公司成功研發出高密度等離子體化學氣相沉積(HDPCVD)、雙大馬士革CCP刻蝕機、立式爐原子層沉積(ALD)、高介電常數原子層沉積(ALD)等多款具有自主知識產權的高端設備,并在多家客戶端實現穩定量產,獲得客戶的一致好評。同時,公司的核心產品也廣泛應用于化合物半導體、新能源光伏、新型顯示等多個領域,展現出良好的市場前景和發展潛力。依托國家級企業技術中心,北方華創在科技創新方面不斷取得新突破。

截至2024年上半年,公司累計申請專利已超過8,300件,獲得授權專利超過4,900件,多項核心技術獲得行業認可。憑借在技術創新和產品創新方面的卓越表現,公司連續數年榮登中國電子信息競爭力百強企業榜單,核心競爭力顯著提升。

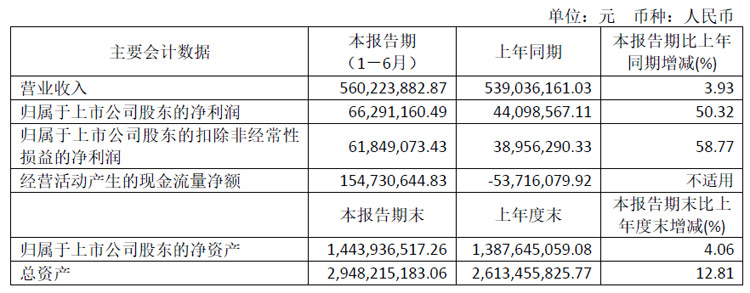

新益昌:凈利同增50.32%,營收同增3.93%

報告期內,新益昌實現營業收入56,022.39萬元,較上年同期增加3.93%;歸屬于上市公司所有者的凈利潤6,629.12萬元,較上年同期增加50.32%;歸屬于上市公司所有者的扣除非經常性損益的凈利潤6,184.91萬元,較上年同期增加58.77%。基本每股收益0.65元,較上年同期增加51.16%。

報告期內,雖然宏觀經濟復蘇緩慢,新益昌經營面臨復雜的市場環境,但公司管理層積極應對,及時調整戰略布局,結合下游市場發展趨向,優化自身產品結構,加大海外市場拓展,努力尋求更多新增長點,持續為合作伙伴們提供創新和可衡量的增值服務,真正實現與國內外合作伙伴們的互惠共贏。

報告期內,為跨越生產能力瓶頸,適應公司業務發展新需求,提升工藝水平,增強公司整體交付能力,新益昌大力推進新益昌高端智能裝備制造基地項目的建設進度,全力建設高端智能裝備生產線,深度適配現有“云星空ERP系統”,確保產能有序穩步攀升,推動生產能級不斷提升。

報告期內,新益昌緊跟市場需求,在Mini/Micro LED、半導體等領域智能制造裝備新產品的研發投入持續增加,共計研發投入4,342.08萬元,占當期營業收入比例為7.75%,為產品的未來市場開發奠定堅實基礎。

截至報告期末,新益昌擁有研發人員336名;報告期內,新增專利31項,軟件著作權21項。截至2024年6月30日,公司已獲得349項專利和155項軟件著作權。公司通過自主研發掌握了高速混合信號無線傳輸技術、并行計算技術、Mini LED缺陷檢測算法、智慧產線等多項核心技術,是率先研發出可用于Mini LED生產的智能制造裝備的國內企業,相關設備的技術指標處于行業領先水平。

易天股份:營業收入和毛利率下滑

報告期內,易天股份實現營業總收入15,818.14萬元,同比下降53.78%;實現歸屬于上市公司股東的凈利潤-3,359.57萬元,同比下降257.20%;扣除非經常性損益后的歸屬于上市公司股東的凈利潤-3,382.68萬元,同比下降292.24%。

本報告期內,公司的營業收入和毛利率出現了下滑趨勢,一方面是報告期內達到可驗收要求的存量訂單減少及當期驗收的訂單毛利降低所致;另一方面,公司存貨較上年同期呈增長趨勢,存貨上升的主要原因之一為發出商品的金額有所上升,公司行業特性為非標定制設備,發出商品均對應客戶具體訂單;發出商品上升,營業收入及凈利潤下降,表明了訂單的驗收與毛利分布呈現周期性波動的狀態。另外,報告期內公司部分訂單處于驗收緩慢期,但公司待驗收的訂單存量仍相對充足,短期內公司的訂單驗收進度有所減緩及毛利周期性波動是導致營業收入及毛利率的下滑的主要因素。

現階段,易天半導體仍處于研發投入、市場開拓階段,在手訂單金額較小,已出貨且滿足驗收條件訂單不足,對公司凈利潤產生一定影響。根據行業發展趨勢及公司發展戰略,報告期內,公司已對易天半導體進行了經營戰略調整、人員崗位融合,以管控投入成本穩固易天半導體的正常運營。目前,公司及易天半導體仍在積極推動產品的驗收進程,Mini LED巨量轉移設備已完成部分整線的交付與驗收,并積極加大新產品、新市場的開拓。

此外,報告期內,公司計提信用減值損失和資產減值損失合計為1,646.45萬元,主要系應收賬款壞賬準備所致,基于應收賬款賬齡變動導致計提壞賬損失增加,后期應收賬款的壞賬實際發生金額較小。

報告期內,中大尺寸模組組裝設備的整線技術能力進一步提升,推出了88和100寸清洗偏貼脫泡整線。公司已具備130寸以下整線組裝能力,并向更大尺寸整線制造能力邁進,待終端市場產品激活,將基于現有儲備技術進行新品制造。

微組半導體研發推出的Mini LED燈帶返修設備填補了民用消費級產品市場的空白,Mini LED返修類設備可用于直顯、背光的Mini LED顯示模組生產制造。同時,微組半導體在醫療器械設備領域自主研發推出了探測器模塊微組裝生產線,在IGBT設備領域推出了專用貼片機;在Chiplet專用設備領域以倒裝貼片技術為核心不斷提升產品性能,涵蓋了Dipping/TCB/USC/覆膜等工藝,相關產品可用于SIP(系統級封裝)、MEMS器件、射頻器件、微波器件和混合電路的微組裝。

易天半導體專注于第四代Mini LED巨量轉移整線設備的研發和制造,報告期內已與顯示行業龍頭客戶共同完成玻璃基電路板與芯片激光鍵合工藝驗證;并已完成晶圓減薄相關的第一代設備開發,經過客戶多次式樣驗證,該設備操作性能穩定、加工精度高,在加工速度及品質上向行業龍頭企業技術水平看齊,可實現國產代替進口。

報告期內,易天股份持續加大研發投入,研發投入2,746.46萬元,占營業收入的17.36%。其中,公司控股子公司微組半導體研發投入293.06萬元,占其營業收入的12.87%;公司控股子公司易天半導體研發投入410.26萬元。

截至2024年06月30日,公司已獲得授權專利224項,軟件著作權114項,集成電路布圖設計1項。

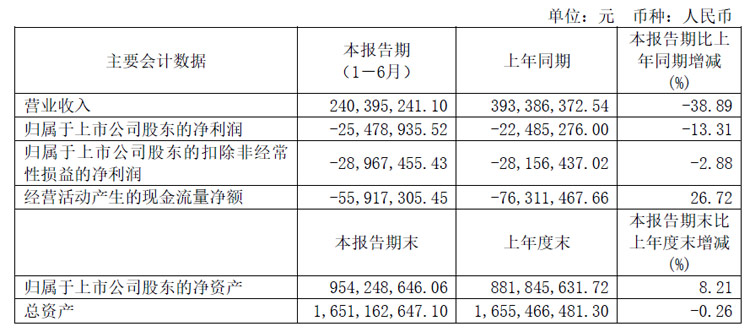

深科達:三大業務營收均下滑

報告期內,深科達實現營業收入24,039.52萬元,較上年同期下降38.89%;實現歸母凈利潤-2,547.89萬元,較上年同期下降13.31%;實現扣非凈利潤 -2,896.75萬元,較上年同期下降2.88%。與上年同期相比,公司營業收入和凈利潤有所下降,主要原因系上年第三季度和第四季度新接訂單不足所致。

分主要產品看,深科達半導體類設備產品實現營業收入9,042.32萬元,較去年同期下降24.49%,占公司營業收入的37.61%;平板顯示模組類設備產品實現營業收入7,234.63萬元,較去年同期下降59.35%,占公司營業收入的30.09%;智能裝備核心零部件產品實現營業收入5,747.37萬元,較去年同期下降24.27%,占公司營業收入的23.91%;報告期內,公司半導體設備產品業務成為收入占比第一大業務,符合公司長期發展戰略規劃。報告期內公司三大業務實現的營業收入較去年同期均有所下降,主要原因系去年全球經濟持續低迷,下游及終端需求恢復不及預期,公司去年下半年訂單量有所減少,導致本報告期內新增收入減少。

報告期內分季度看,深科達第二季度實現營業收入15,454.04萬元,較第一季度環比增長80.00%;第二季度實現歸屬于上市公司股東的凈利潤 34.49萬元,公司單季度開始實現盈利。第二季度較第一季度經營情況有較大改善。

從毛利率看,本報告期深科達營業毛利率為35.73%,與去年同期相比增加2.19個百分點,環比第一季度增加2.90個百分點。毛利率增加原因系公司控制接單毛利,同時,半導體設備產品收入占公司整體營業收入比例提高,公司積極采取措施優化產品生產各環節,降低生產成本,毛利率有所改善。

截至報告期末,深科達在手訂單與去年同期相比增長超過110%。半導體設備業務方面,公司轉塔式分選機持續保持國內市場第一,探針臺和固晶機產品市場取得進一步開拓;平板顯示模組設備業務方面,公司持續加強與京東方客戶的合作,對于京東方第8.6代AMOLED模組生產線項目公司提前規劃了較為豐富的貼合類設備產品。超聲波指紋貼合設備進一步獲得市場廣泛認可,形成數千萬級市場訂單。核心零部件業務方面,公司直線電機模組產品獲得聯贏激光、譽辰智能等優質客戶認可。

報告期內,深科達累計提交專利及軟件著作權申請44項,新增獲批專利授權35項,新增軟件著作權8項。截止2024年6月30日,公司累計獲得授權專利490項,其中發明專利63項、實用新型專利422項、外觀設計專利5項。累計獲得軟件著作權100項。

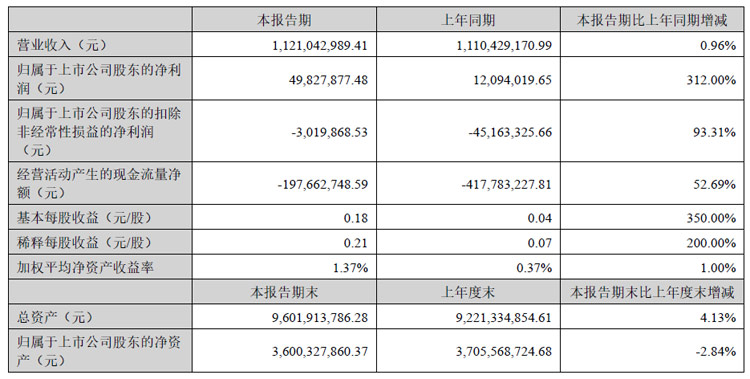

精測電子:凈利潤同比增長312%,大力拓展OLED、Micro OLED等相關新業務

報告期內,精測電子實現營業收入112,104.30 萬元,同比增長0.96%;實現歸屬于上市公司股東的凈利潤4,982.79 萬元,同比增長312%;報告期末公司總資產為960,191.38 萬元,較期初增長4.13%;歸屬于上市公司股東的凈資產為360,032.79 萬元,較期初減少2.84%。

報告期內,受大尺寸OLED 新工廠投資、AI PC 和AI 手機帶來新的市場增量預期、Micro OLED 新增投資擴產項目以及舊產線基于生產自動化的升級改造等相關積極因素影響,顯示領域行業恢復形勢持續向好。精測電子積極抓住顯示產業市場機遇,大力推動OLED、Micro OLED 等相關新業務的拓展,同時不斷提升產品交付能力和收入確認節奏,實現了經營和相關財務指標的大幅改善。

報告期內,精測電子總體經營情況平穩有序,顯示領域實現銷售收入77,576.32 萬元,相較于去年同期增長5.35%,其中第二季度實現銷售收入50,745 萬元,相較于去年同期增長50.28%。截止本報告披露日,公司在顯示領域在手訂單約10.38 億元。

報告期內公司在新型顯示以及智能和精密光學儀器領域取得明顯進展。精密檢測儀器是工業制造領域的核心組成部分,高端儀器對華的禁售,工業卡脖子測量儀器的國產化的國家戰略,國家對精密儀器的扶持提上政策層面。

報告期內,精測電子進一步拓展新型顯示領域AR/VR 產業相關業務的發展。新型顯示相關檢測、調試設備產品持續發力,AR/VR/MR 等頭顯設備配套檢測的布局全面、深入且已取得突破性進展,奠定了在該領域檢測設備提供商的領導地位;Micro-OLED 檢測領域與全球頂尖客戶取得突破性進展,成為國內首屈一指進入Micro-OLED cell 段檢測方案提供商,在Micro-OLED 模組檢測端也與全球頂尖客戶達成合作并已完成部分交付;同時,與全球頂尖客戶合作Pancake AOI 光學系統及算法并成功導入。AR 領域與頭部客戶達成核心光學儀器定制開發合作,且光模塊、Eyepiece 等配套檢測需求實現突破,進一步提升鞏固公司在頭顯檢測設備領域的技術領先地位。

報告期內,精測電子繼續保持研發投入強度,研發投入30,099.70 萬元,較上年同期增長2.62%,占營業收入26.85%。其中,顯示檢測領域研發投入13,547.75 萬元,較上年下降6.85%;半導體檢測領域研發投入13,388.09 萬元,較上年增長31.29%;新能源領域研發投入3,163.87 萬元,較上年下降31.07%。

截至2024 年6 月30 日,精測電子已取得2,404 項專利授權(其中1,069 項發明專利,940 項實用新型專利,395 項外觀專利)、341 項軟件著作權、86 項軟件產品登記證書、76 項商標(其中國際商標28 項)。

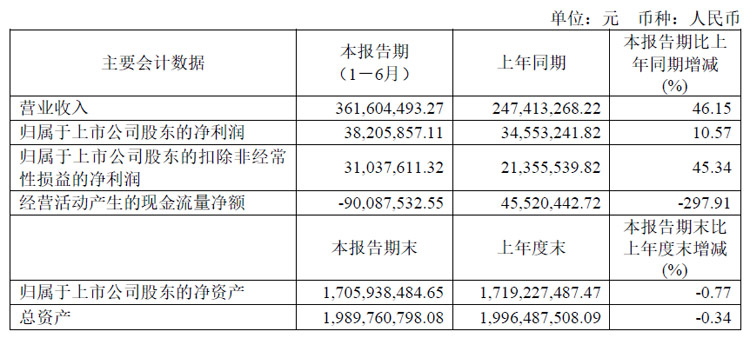

精智達:營收同增46.15%,凈利潤同增45.34%

報告期內,精智達實現營業收入36,160.45萬元,同比增長46.15%;歸屬于上市公司股東的扣除非經常性損益的凈利潤3,103.76萬元,同比增長45.34%。總體經營規模和盈利水平保持高質量的增長態勢。

截至報告期末,精智達資產總額198,976.08萬元,歸屬于上市公司股東的凈資產170,593.85萬元,財務狀況持續穩健,抗風險能力進一步增強。

報告期內,2. 研發支出5,245.30萬元,同比增長89.84%,研發投入占營業收入的比例14.51%,同比增加3.34個百分點。截至報告期末,公司累計取得知識產權369項,其中發明專利52項。

報告期內,在新型顯示器件檢測設備領域,公司已完成適用于G8.6 AMOLED產線的Cell及Module 相關檢測設備的技術迭代和產品升級,同時在Array段相關檢測設備,與核心客戶已合作開發出G6代線樣機進行驗證。

報告期內,在半導體存儲器測試設備領域公司已成功開發出存儲器通用測試驗證機,一款專門用于提升客戶研發設計和品質驗證效率的測試設備,具備晶圓裸片測試功能,并獲得批量訂單、貢獻收入。核心測試設備自主研發方面,晶圓測試機與FT測試機研發按計劃進行,其中升級版晶圓測試機的工程樣機驗證工作完成,量產樣機各關鍵模塊開始廠內驗證;應用于FT測試機和升級版晶圓測試機的9Gbps高速前端接口ASIC芯片已經完成第一版驗證測試;FT測試機工程樣機已經搬入客戶現場進入驗證階段。

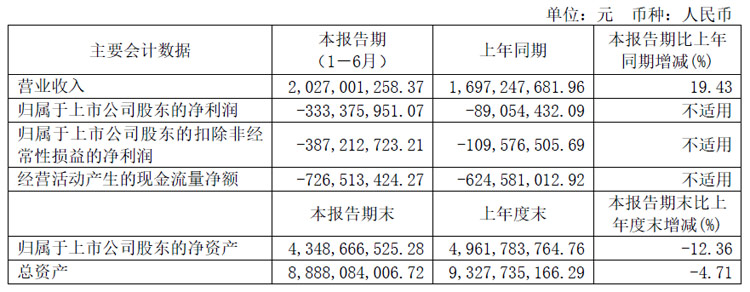

經緯恒潤:營收增長,凈利潤虧損

報告期內,經緯恒潤實現營業收入20.27億元,較上年同期增長19.43%。歸母凈利虧損3.33億元,扣非凈利虧損3.87億元。

營業收入的增長主要源于智能駕駛、新能源、底盤控制、自研軟件等業務的快速發展,同時為了緊跟行業技術更新趨勢并增強競爭力,公司持續在智能駕駛、車身域控、新能源和動力、底盤域控、自研工具、L4業務等關鍵技術領域發力,較高的研發投入對本期利潤產生一定影響。

AR HUD產品新增配套某主流車型并開始量產。

經緯恒潤在江蘇南通、天津和馬來西亞建設3座生產工廠,擁有 25條 SMT產線, 70條組裝產線,年總體產能高達 4156萬個控制器。位于江蘇南通的生產工廠配置了潔凈度最高達到 Class 6級別的無塵組裝車間,可滿足攝像頭、 AR HUD等產品的高潔凈度生產要求;位于馬來西亞的生產工廠于 2023年四季度投入試運行,以滿足國外客戶日益增長的需求 ;位于 天津的新生產基地 在 上半年基本完工,并 于 2024年 8月 7日 正式開業投入使用。

截至2024年 6月 30日 ,經緯恒潤員工總人數 為 6,450人,其中 研發人員和技術人員共 5,101人,占員工總人數的 79.09%。

截至報告期末,經緯恒潤擁有1,907項專利權,其中發明專利980項,實用新型820項,外觀設計107項,此外,公司擁有256個軟件著作權以及158個商標權。

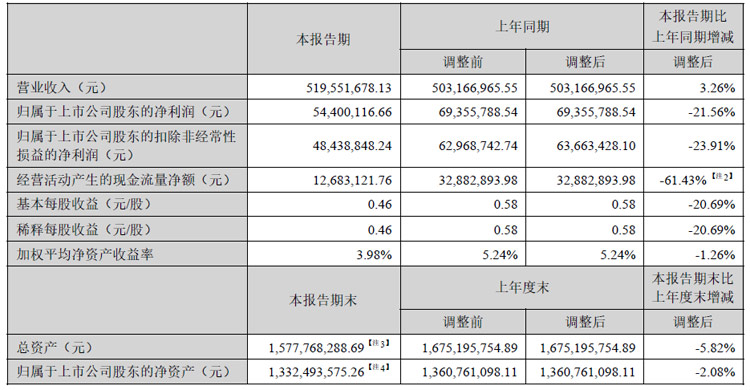

秋田微:電子紙膜片已試產,電子紙模組段已完成廠房裝修

報告期內,秋田微實現營業收入51,955.17萬元,同比增長3.26%;歸屬于上市公司股東的凈利潤5,440.01萬元,同比減少21.56%;歸屬于上市公司股東的凈資產133,249.36萬元,較上年末減少2.08%;加權平均凈資產收益率為3.98%。

報告期內,秋田微繼續加大研發投入、引進優秀研發人才,共計投入研發費用3,640.21萬元,同比增長34.54%,占營業收入的7.01%。

截至本報告披露日,秋田微在研項目“電子紙膜片和模組”涂布段已完成膜片試產;模組段已完成廠房裝修,半自動生產線已經可以量產,全自動生產線已完成安裝與調試,準備進行試產;并已推進產品開發,部分客戶進行了樣品評測或試產測試驗證,部分客戶已完成結構與功能評測,實現了小批量出貨。

截至報告期末,秋田微擁有162項授權專利,其中發明專利20項,實用新型專利139項,外觀設計專利3項;另擁有15項軟件著作權。截至本報告披露日,尚有28項專利在申請中。

瑞芯微:凈利1.83 億元,同增636.99%

報告期內,瑞芯微實現收入 12.49 億元,同比增長 46.44%;實現凈利潤 1.83 億元,同比大幅增長 636.99% 。

報告期內,瑞芯微毛利率較 2023 年同期上漲 1.99 個百分點至 35.91%,但距離目標水平仍有空間。通過產品結構的調整和供應鏈的支持,公司毛利率預計將逐步提升。

報告期內,瑞芯微存貨從 2023 年 6 月底的 15.07 億元連續 4 個季度下降至 2024 年 6 月底的10.31 億元。同時,公司經營性現金流延續 2023 年的改善趨勢, 2024 年上半年實現凈流入 6.35億元,接近 2023 年全年水平。

2024 年上半年,瑞芯微研發費用 2.60 億元,占營業收入的 20.84% 。截至 2024 年 6 月 30 日,公司共有員工 956 人,其中研發人員 740 人,占比 77.41%;公司本科及以上學歷 883 人,占比 92.36%40 歲以下員工 748 人,占比 78.24%;人員結構整體呈現高學歷、年輕化、專業化的特點。

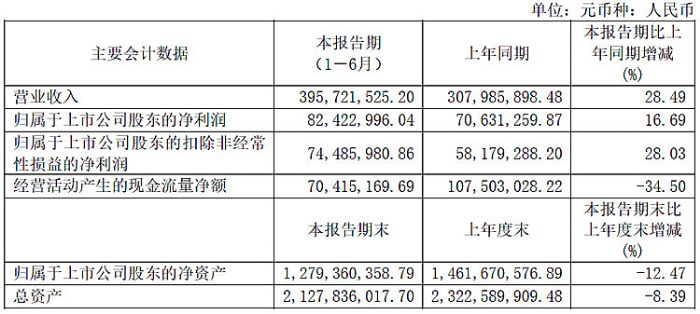

路維光電:營收3.96億元,同比增長28.49%

報告期內,路維光電堅持技術創新促進公司各項業務平穩發展,促使營業收入保持增長趨勢。公司實現營業收入3.96億元,同比增長28.49%;歸屬于上市公司股東的凈利潤為8,242.30萬元,同比增長16.69%;歸屬于上市公司股東的扣除非經常性損益的凈利潤7,448.60萬元,同比增長28.03%;基本每股收益0.43元。

報告期內,路維光電完成了高精度半色調掩膜版技術研究及工藝開發、掩膜版特殊表面處理與處理后清洗工藝研究與開發等研發項目,實現了6英寸高精度下置型HTM掩膜版、G6 FMM用掩膜版、高精度柔性AMOLED用觸控掩膜版等新產品的量產,進一步豐富了產品種類,提升了公司在掩膜版領域的技術能力。

康佳平板電視

康佳平板電視 創維平板電視

創維平板電視

LG平板電視

LG平板電視 海信平板電視

海信平板電視 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime