在群智咨詢(Sigmaintell)《2020年一季度中國電競顯示器市場總結(jié)與分析》文章中,疫情影響下中國電競顯示器一季度市場表現(xiàn)被總結(jié)為三點:規(guī)模增勢放緩;需求轉(zhuǎn)移線上市場;結(jié)構(gòu)性變化顯現(xiàn)。半年已過,疫情影響仍在持續(xù);供應(yīng)鏈在第三季重新陷入緊張狀況;網(wǎng)吧經(jīng)營場所逐漸恢復(fù)營業(yè),但受限于秋季校園所推行的封閉式管理方式;英偉達(dá)發(fā)布新一代RTX系代顯卡,但產(chǎn)能緊張,供應(yīng)不足;面板廠格局變化,電競面板供應(yīng)隨之調(diào)整。種種因素,彼此勾連,從供應(yīng)端和需求端為中國電競顯示器市場設(shè)置了多重考題,增加了市場發(fā)展的不確定性。

供需雙變,電競市場在動蕩格局中彈性增長

如前所述,進(jìn)入2020年的下半場,供應(yīng)緊張、需求調(diào)整,多重因素疊加,加強(qiáng)了電競市場的不確定性。供需問題核心在于:

一、結(jié)構(gòu)性的供應(yīng)緊張。在供應(yīng)端,受海外居家娛樂需求增長、面板廠格局調(diào)整、面板價格上漲的影響,電競顯示器供應(yīng)鏈呈現(xiàn)結(jié)構(gòu)性緊張;

二、需求動力增速不足,需求結(jié)構(gòu)產(chǎn)生新變化。在需求端,網(wǎng)咖市場需求雖然逐步恢復(fù),但恢復(fù)不達(dá)預(yù)期。線上電競消費需求表現(xiàn)強(qiáng)勁,但高端需求疲軟。消費者需求精細(xì)化、個性化程度提升,標(biāo)準(zhǔn)化配置的市場拉動力削弱。

面對動蕩的市場環(huán)境,三季度中國電競顯示器整機(jī)出貨規(guī)模走勢如何?四季度市場會如何發(fā)展?2021年市場將走向何處?

1.欲揚先抑:三季度增速放緩;四季度環(huán)比增速回升,規(guī)模將首次超越曲面

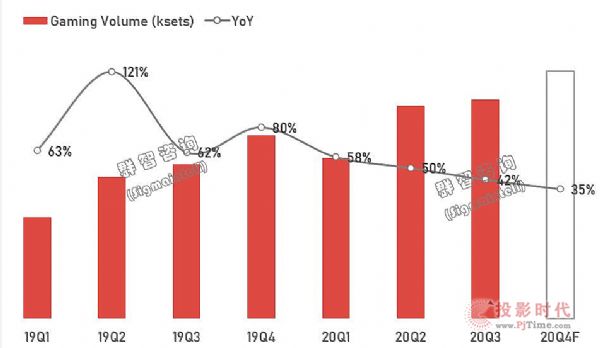

群智咨詢(Sigmaintell)《中國大陸?yīng)毩@示器市場月度追蹤報告》數(shù)據(jù)顯示,三季度中國電競顯示器整機(jī)出貨規(guī)模約96萬臺,同比增長42%。這是自2018年以來中國電競顯示器市場首度進(jìn)入同比50%以內(nèi)的增速區(qū)間。環(huán)比來看,今年三季度的增速也明顯低于去年三季度。可見,三季度中國電競顯示器市場在供需的雙向壓力下,增速放緩。

19Q1-20Q4中國電競顯示器市場出貨規(guī)模及同比變化趨勢(Ksets,%)

群智咨詢(Sigmaintell)預(yù)計,四季度中國電競顯示器環(huán)比增速將會回升至13%,規(guī)模約108萬臺,電競出貨規(guī)模將首次超越曲面顯示器,成為中國獨立顯示器細(xì)分市場的絕對主力品類。帶動四季度環(huán)比增速回升的因素包括:

一、結(jié)構(gòu)性缺貨持續(xù)改善;二、主力品牌“雙11”備貨計劃和銷售計劃積極;三、電競顯卡新品RTX30系列供應(yīng)增加;四、網(wǎng)咖需求逐步恢復(fù);五、寬屏電競在四季度銷售計劃積極,好于三季度。 2. 彈性增長:三季度線上電競市場增速陡降,四季度開始反彈

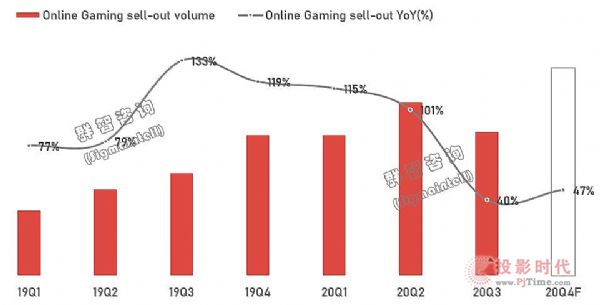

同樣受供需兩端因素影響,三季度中國獨立顯示器線上市場電競銷售增速出現(xiàn)陡然下降局面,同比增速僅40%,不及二季度同比增速的一半。結(jié)合群智咨詢(Sigmaintell)《2020年中國獨立顯示器“11.11”促銷市場分析報告》數(shù)據(jù)顯示,今年“雙11”線上市場成績亮眼,線上市場電競銷量同比大幅提升86%。可以看到,四季度線上電競市場在上述多重因素的影響下展現(xiàn)強(qiáng)勢反彈潛力。預(yù)計今年四季度線上電競出貨規(guī)模將再創(chuàng)新高。

19Q1-20Q4中國電競顯示器線上市場銷售規(guī)模及同比變化趨勢(Ksets,%)

3.步伐不一:頭部穩(wěn)定,中段格局競爭激烈,增長仍為整體基調(diào)

在供應(yīng)緊張、需求調(diào)整的現(xiàn)狀下,各品牌的表現(xiàn)除了體現(xiàn)出其市場運營能力之外,也反應(yīng)了各品牌的供應(yīng)鏈管理能力。AOC/惠科(HKC)/Philips能力相對均衡,三季度電競?cè)龔?qiáng)格局雖有調(diào)整,但整體頭部份額仍穩(wěn)定在六成左右。比較來看,頭部三強(qiáng)的出貨步伐具有時間差特點:

AOC二季度電競出貨積極,三季度節(jié)奏有所放緩,電競出貨規(guī)模約28萬臺,同比增長50%,市場份額環(huán)比收縮。尤其是IPS平面電競機(jī)型,在經(jīng)歷了二季度的大幅增長后,三季度增速放緩。但AOC在供應(yīng)鏈管理和市場運營方面能力雙優(yōu),“雙11”期間再次取得了積極成長,預(yù)計四季度AOC的市場份額將會回升至三成以上。

惠科(HKC)受其整機(jī)策略因素影響,二季度出貨增速放緩,三季度供應(yīng)得到改善,出貨增速顯著提升至1.1倍。三季度HKC電競出貨規(guī)模約18萬臺,市場份額環(huán)比提升至19%。

Philips一季度電競出貨積極,二三季度也穩(wěn)定增長。三季度Philips電競出貨規(guī)模約11萬臺,市場占比環(huán)比提升至11%,IPS平面電競和曲面電競均有所增長。

中段品牌的份額爭奪相對比較激烈,參與品牌包括泰坦軍團(tuán)(Titan Army)、華碩(Asus)、三星(Samsung)、優(yōu)派(ViewSonic)和小米(MI)。這五大品牌各有所長和不足。

泰坦軍團(tuán)(Titan Army)扎根網(wǎng)咖,貼近一線市場,產(chǎn)品線豐富,價格優(yōu)勢明顯,但不足之處在線上市場運營能力。三季度泰坦軍團(tuán)積極強(qiáng)化線上電競市場產(chǎn)品布局,彌補網(wǎng)咖市場減量,其電競出貨強(qiáng)勁反彈,出貨量超過8萬臺,以單品牌守住了聯(lián)合創(chuàng)新(INNO&CN)在國內(nèi)電競市場的出貨規(guī)模。

華碩(Asus)定位專業(yè)電競,其品牌能力、產(chǎn)品品質(zhì)、消費者口碑等都具有明顯優(yōu)勢,但三季度遇到了明顯的供應(yīng)緊張問題,尤其是27英寸IPS Gaming機(jī)型,供應(yīng)缺口較大,因而抑制了其出貨表現(xiàn),出貨量約6萬臺。受此影響,Asus在三季度電競市場的占比收縮,同比增速也有所放緩。

三星(Samsung)具有強(qiáng)品牌溢價能力,但今年在供需兩端都明顯受到疫情影響,供應(yīng)上連續(xù)趨緊,需求上在中高端市場受挫。受此影響,Samsung三季度電競出貨呈同比下滑態(tài)勢,出貨規(guī)模為3.7萬臺,市場份額環(huán)比下滑至4%。

小米(MI)在品牌影響力和線上市場運營等方面具有優(yōu)勢,三季度出貨電競新品,入局27英寸IPS gaming市場。小米電競出貨規(guī)模約4萬臺,超越三星排在電競市場第7位。但其電競產(chǎn)品線仍有待完善,兩款機(jī)型尚不足以支撐其影響電競品牌整體格局。隨著其24.5英寸新品在四季度入市,預(yù)計小米的電競市場份額將會持續(xù)增長。

20Q1-20Q3中國電競顯示器市場品牌結(jié)構(gòu)(%)

綜合來看,在疫情和面板廠商格局變化的多重影響下,供需雙重考題持續(xù)性地對各電競顯示器品牌的渠道能力、供應(yīng)鏈管理能力以及產(chǎn)品策略形成了挑戰(zhàn),品牌應(yīng)對表現(xiàn)不一,但增長仍為整體市場基調(diào)。 4. 結(jié)構(gòu)轉(zhuǎn)化:平面電競?cè)径仍鏊俜啪彛募径惹骐姼傇鏊俟拯c將至

如下圖群智咨詢(Sigmaintell)數(shù)據(jù)所示,今年平面電競的占比相較2019年有顯著提升。受IPS 電競面板技術(shù)提升、網(wǎng)咖需求下滑、品牌策略變化等因素影響,平面電競的占比將會持續(xù)增長。

曲面電競的占比將會下滑。影響因素主要包括:第一,曲面的主力市場是網(wǎng)咖市場,網(wǎng)咖市場受疫情影響,需求低迷,影響了曲面電競的市場表現(xiàn)。受校園秋季防控收緊政策影響,預(yù)計下半年網(wǎng)咖市場需求仍難以提振,因此曲面電競占比在下半年也難以提升。第二,曲面電競的主力面板供應(yīng)商SDC將逐步退出LCD市場,影響了品牌心態(tài)。群智咨詢(Sigmaintell)《“雙11”促銷分析報告》顯示,今年“雙11”期間平面電競再獲銷售佳績,而曲面電競則同比大幅下滑。預(yù)計曲面電競在四季度迎來增速拐點,同比將下降5%,改變近年來的連續(xù)增長態(tài)勢。

19Q1-20Q4中國電競顯示器市場銷售量產(chǎn)品結(jié)構(gòu)(平面VS曲面)(%)

2021年預(yù)測:規(guī)模持續(xù)攀升,產(chǎn)品迭代加速,配置集成化趨勢凸顯

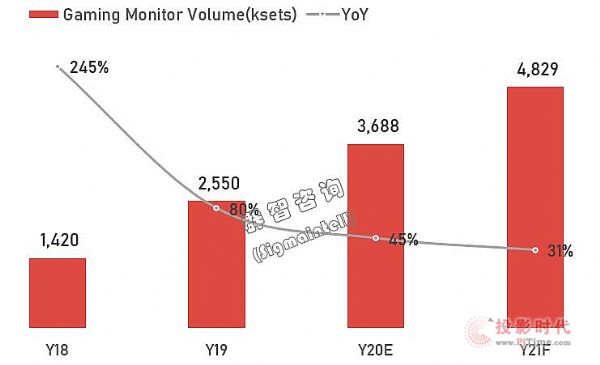

整體來看,2020年中國電競顯示器整機(jī)出貨規(guī)模約為369萬臺,同比增長45%,增幅較2019年放緩,但年度增量仍維持年100萬臺以上的水平。群智咨詢(Sigmaintell)預(yù)計2021年中國電競整機(jī)市場將持續(xù)攀升,年度出貨繼續(xù)保持100萬臺以上的增量,出貨規(guī)模將達(dá)到480萬臺,同比增長31%。增長動力主要有:

第一,電競顯卡迭代,主力廠商相繼推出高性價比的新品,有利于拉動游戲玩家與網(wǎng)咖業(yè)主的整機(jī)配置升級需求;

第二,網(wǎng)咖需求恢復(fù)情況好于今年。疫情形勢雖會持續(xù),但網(wǎng)咖的經(jīng)營條件會趨于穩(wěn)定,在新的游戲內(nèi)容產(chǎn)品、電競顯卡產(chǎn)品以及新運營模式的影響下,預(yù)計明年網(wǎng)咖的需求恢復(fù)將明顯好于今年;

第三,電競面板供應(yīng)增加,IPS電競供應(yīng)鏈更加穩(wěn)定。從面板廠規(guī)劃來看,2021年電競面板供應(yīng)將會積極增長,尤其是IPS電競面板,供應(yīng)占比接近四成,有力滿足增長中的IPS電競整機(jī)需求,帶動其市場規(guī)模成長。

在規(guī)模攀升的同時,預(yù)計電競市場結(jié)構(gòu)會持續(xù)調(diào)整,電競產(chǎn)品迭代隨之加速。群智咨詢(Sigmaintell)PC資深分析師將在12月23日的2020群智咨詢(Sigmaintell)全球顯示半導(dǎo)體行業(yè)年度研討會(會議詳情如下)上,深入分析增長中的電競顯示器市場的迭代趨勢,包括:顯卡迭代對整機(jī)產(chǎn)品結(jié)構(gòu)的影響;疫情后2021年消費傾向的變化,整機(jī)品牌競爭策略等。

Y18-Y21中國電競顯示器市場出貨規(guī)模及同比變化趨勢(Ksets,%)

2020年以來,全球顯示半導(dǎo)體行業(yè)開局即受到席卷全球的疫情影響,并疊加多邊貿(mào)易摩擦的外部環(huán)境,經(jīng)歷了跌宕起伏的一段歷程:面板價格觸底反彈后一路強(qiáng)勁上揚,市場需求和盈利走出“V”形曲線;驅(qū)動IC等半導(dǎo)體器件供不應(yīng)求,過去十年來,面板及半導(dǎo)體器件供應(yīng)從未像2020年這樣影響甚至左右著需求變化。

在競爭格局方面,韓國廠商轉(zhuǎn)移賽道,逐步在本土減少LCD產(chǎn)能,產(chǎn)業(yè)重組時有發(fā)生,涌現(xiàn)十年來最大并購案,行業(yè)競爭格局變化顯著;同時,5G也推動著顯示和半導(dǎo)體技術(shù)升級進(jìn)入新的階段等。

在上述多重因素影響下,全球顯示半導(dǎo)體產(chǎn)業(yè)格局正急劇變化,還將繼續(xù)在巨變中重構(gòu)。

根據(jù)群智咨詢(Sigmaintell)預(yù)測數(shù)據(jù),2020年全球大尺寸LCD面板出貨規(guī)模將達(dá)到8.7億片,同比增長8.6%;其中,筆記本和顯示器面板同比增幅高達(dá)21%和12%;自2020年6月以來,LCD電視面板主流尺寸均價半年內(nèi)上漲幅度將達(dá)到60%以上,SoC和驅(qū)動IC等芯片價格也迎來結(jié)構(gòu)性上漲。展望2021年,產(chǎn)業(yè)發(fā)展將繼續(xù)上揚趨勢?還是存在逆轉(zhuǎn)的風(fēng)險?在多技術(shù)并重的現(xiàn)實環(huán)境下,不同技術(shù)的產(chǎn)品化進(jìn)展為何?下游品牌和用戶決策行為將有怎樣的變化?面板和半導(dǎo)體企業(yè)將如何調(diào)整產(chǎn)能及產(chǎn)品策略?……

基于此,2020群智咨詢(Sigmaintell)全球顯示半導(dǎo)體行業(yè)年度研討會將于12月23日在深圳隆重拉開序幕,期待您的加入!

Vtron威創(chuàng)拼接墻

Vtron威創(chuàng)拼接墻 臺達(dá)拼接墻

臺達(dá)拼接墻 飛利浦液晶拼接墻

飛利浦液晶拼接墻 aoc

aoc cisone啟沃

cisone啟沃 WAP手機(jī)版

WAP手機(jī)版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime